Sôi sục cơn sốt đầu cơ CP nhỏ

Phiên giao dịch gần nhất VN Index tiến sát tới đỉnh cao lịch sử là ngày 2-3 vừa qua, khi chỉ số đạt tới 1.196,16 điểm. Suốt từ đó đến tuần cuối tháng, thị trường chỉ “đánh võng” loanh quanh mà không thể bứt phá được và chỉ chạm mốc 1.200 điểm trong ngày 18-3.

Tuy nhiên, điều đó không có nghĩa là thị trường tước đi cơ hội kiếm lợi nhuận cho NĐT, minh chứng là cả thị trường sôi sục với cơn sốt đầu cơ các CP vốn hóa nhỏ, thị giá thấp, trong khi bỏ rơi hầu hết các CP blue chips.

Nguyên nhân của hiện tượng này khá bất ngờ, đó là kế hoạch nâng lô giao dịch tối thiểu từ 100 CP lên 1.000 CP được hậu thuẫn bởi nhiều ý kiến khiến NĐT cho rằng khả năng áp dụng rất cao.

Điều đó nghĩa là số lớn các NĐT nhỏ lẻ sẽ phải từ bỏ giao dịch đối với các CP lớn do không đủ tiền mua tròn lô, hoặc không thể phân tán danh mục được. Mặt khác, hệ quả tiêu cực tất yếu là rất nhiều NĐT nhỏ lẻ sở hữu dưới 1.000 CP sẽ phải bán đi trước thời điểm áp dụng để tránh việc phải bán lô lẻ với giá rẻ mạt cho các công ty chứng khoán.

Thống kê theo các nhóm CP, kể từ đầu tháng 3 tới nay, nhóm đầu cơ nhỏ đem lại lợi nhuận tốt nhất với hàng loạt phiên tăng rất nóng.

Thí dụ HAP tính đến 18-3 đã tăng giá gần 85%, SGR tăng 75%, DTA tăng 58,2%, TNT tăng 51%, TSC tăng 49,4%, SHI tăng 48%...

Trong rổ VNSmallcap có khoảng 30 mã tăng trên 15% chỉ trong 15 phiên giao dịch. Trong khi đó rổ Midcap chỉ có 3 mã tăng trên 15%, lãi cao nhất là DCM cũng chỉ tăng gần 24%. Nhóm blue chips VN30 còn không có mã nào tăng tới 15%, thậm chí một nửa rổ còn không tăng hoặc giảm. Mức tăng cao nhất tháng 3 của VN30 là VPB, lãi chưa tới 9,7%.

Đối với các nhà đầu cơ thì câu châm ngôn nằm lòng “không có CP tốt hay xấu, chỉ có CP tăng giá hay giảm giá”, rất phù hợp trong bối cảnh thị trường lình xình mãi. Đích đến không thể khác hơn là đầu cơ các CP dễ đầu cơ nhất, hút khách nhất để kiếm lợi nhuận nhanh nhất.

Tâm lý này càng được ủng hộ bằng làn sóng mới của các NĐT chán nản với kế hoạch nâng lô giao dịch, từ bỏ các blue chips để tràn sang nhóm CP thị giá thấp. Nếu thị trường đã từng ấn tượng với mức giao dịch cực kỳ sôi động của thế hệ NĐT F0 thời gian qua, thì một phiên bản nhỏ hơn đã lặp lại đối với các CP vốn hóa nhỏ.

Nếu trong tháng 2-2020, trung bình mỗi ngày giá trị khớp lệnh của nhóm Smallcap sàn HoSE chỉ đâu đó 1.282 tỷ đồng thì đến tháng 3 đã vọt lên 1.934 tỷ đồng, tăng gấp rưỡi.

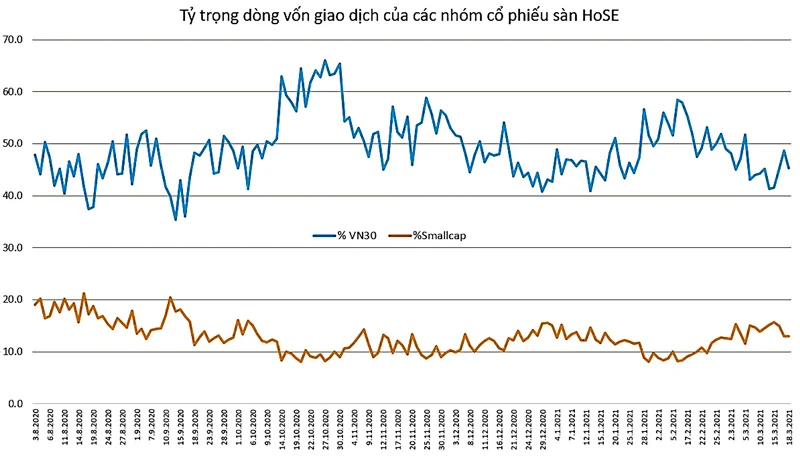

Liên tiếp xuất hiện các phiên giao dịch giá trị vượt 2.000 tỷ đồng, là mức cao chưa từng thấy ở rổ CP này. Tỷ trọng giao dịch tại nhóm Smallcap trong tổng sàn HoSE cũng tăng từ 8-9% mỗi ngày lên 15-16% trong tháng 3.

Thậm chí sàn HNX, nơi tập trung chủ yếu các CP thị giá thấp cũng có vài chục CP tăng gấp thếp. Sàn UPCoM cũng hưởng lợi khi NĐT đổ xô đào bới các CP dễ đầu cơ.

Với quan điểm đầu cơ thuần túy, nên cũng không có gì lạ khi hàng loạt CP của doanh nghiệp thua lỗ trầm trọng, đầy rẫy tin xấu rủi ro mà giá vẫn tăng. Lấy Thí dụ CP DSG đến giữa tuần qua lọt ra báo cáo tài chính hợp nhất kiểm toán 2020 lỗ ròng vọt lên 20 tỷ đồng, trong khi trước đó chỉ báo cáo lỗ 12 tỷ đồng.

Thậm chí kiểm toán còn nghi ngờ khả năng hoạt động liên tục của công ty. Thế mà chỉ 9 phiên đầu tháng 3, giá DSG tăng từ 3.800 đồng lên cao nhất 10.600 đồng, tức là 2,8 lần. SPI, một CP rất đình đám bên sàn HNX tăng trần liên tục những tuần đầu tháng 3 dù lỗ kỷ lục hơn 15 tỷ đồng năm 2020.

Trước khi đổ đèo thì giá cũng đã kịp tăng 281% trong khoảng 18 phiên giao dịch cuối tháng 2, đầu tháng 3. CP kinh dị nhất là RIC với 34 phiên tăng kịch trần liên tục dù kết quả kinh doanh không có gì đặc sắc ngoài con số lỗ ròng hơn 81 tỷ đồng trong năm 2020.

Định hướng lại dòng tiền để thị trường tăng bền vững

Định hướng lại dòng tiền để thị trường tăng bền vững

Không phải ngẫu nhiên mà suốt cả tháng 2, thị trường chỉ có thể dập dình quanh đỉnh cao 1.200 điểm mà không thể bứt phá được. Trong suốt lịch sử thị trường, lúc nào cũng có hiện tượng đầu cơ kỳ dị với các CP thị giá thấp, nhưng chưa bao giờ tình trạng đó trở nên phổ biến tràn lan như lúc này.

Hàng chục CP được đầu cơ với tốc độ tăng giá chóng mặt càng thu hút được nhiều hơn dòng tiền mới tham lam đổ vào. Khắp các diễn đàn chứng khoán đầy rẫy các topic “phím hàng” CP đầu cơ, khoe khoang lợi nhuận.

Dòng tiền đổ vào đâu là do NĐT quyết định, nhưng sự dịch chuyển dòng vốn từ các CP chất lượng cao sang các mã đầu cơ bất kể yếu tố cơ bản là một trong những lý do khiến thị trường yếu, bên cạnh việc tắc nghẽn hệ thống khiến các tổ chức đầu tư lớn không giải ngân thoải mái được.

Trong bối cảnh đó dòng vốn nước ngoài lại rút đi liên tục. Chỉ từ đầu năm 2021 đến nay CP sàn HoSE đã bị các NĐT nước ngoài bán ròng gần 15.443 tỷ đồng và riêng 14 phiên đầu tháng 3 này là hơn 9.000 tỷ đồng.

Hiện tượng này hoàn toàn trái ngược với xu hướng tăng mạnh mẽ sau đại dịch Covid thời điểm 2 quý cuối năm 2020, khi các blue chips mới là đích đến của dòng tiền. Kể từ đầu tháng 2-2021 dòng tiền có sự dịch chuyển mạnh mẽ sang nhóm CP nhỏ, đồng pha với tỷ trọng vốn giao dịch tại nhóm blue chips như VN30 ngày càng giảm đi trong tổng giao dịch hàng ngày trên thị trường.

Kỳ vọng thay đổi “gu” đầu tư là điều rất khó vì lợi nhuận là mục đích tối thượng của bất kỳ ai trong thị trường. Tuy nhiên những bong bóng đầu cơ CP nhỏ đã nổ gần đây lặp lại bài học đã từng diễn ra nhiều lần trong quá khứ và lần này chỉ là đối với những “học viên mới” – những NĐT F0.

Xét cho cùng thì thị trường cũng giống như cuộc sống, chỉ có các bài học phải trả học phí đắt mới tạo nên kinh nghiệm.